Blockchain governance - Parte 2

Parte 2: A tecnologia por trás do dinheiro digital

Nas últimas décadas, os pesquisadores têm tentado replicar digitalmente o uso e os valores de troca1 do dinheiro, bem como suas propriedades de moeda: fungibilidade, escassez, divisibilidade, transferibilidade e durabilidade (Menger, 2009).

Mas o dinheiro em si deve ser entendido antes da introdução do dinheiro digital e blockchains. Menger (2009) define o dinheiro como a mercadoria das mercadorias porque “certas mercadorias passaram a ser dinheiro muito naturalmente, como resultado de relações econômicas que eram independentes do poder do Estado. (…) O dinheiro não é produto de um acordo por parte dos homens economizadores nem produto de atos legislativos. Ninguém o inventou. À medida que os indivíduos economizadores em situações sociais se tornavam cada vez mais conscientes de seus interesses econômicos, eles em todos os lugares alcançaram o conhecimento simples de que entregar mercadorias menos vendáveis por outras de maior vendabilidade os aproxima substancialmente da realização de seus objetivos econômicos específicos” (Menger, 2007, p. 262). Sem dinheiro, “a especialização de funções e a divisão do trabalho não poderiam ir muito longe se tivéssemos que continuar a confiar na troca de produto por produto. Em conseqüência, o dinheiro foi introduzido como meio de facilitar a troca e de permitir que os atos de compra e venda sejam separados em duas partes” (Friedman, 2002, p. 14).

Quando se trata de moeda, o meio de troca, Hayek aponta que “a genuinidade do dinheiro metálico poderia ser determinada apenas por um difícil processo de avaliação, para o qual a pessoa comum não tinha habilidade nem equipamento, um caso forte poderia ser feito para garantir a fineza das moedas pelo selo de alguma autoridade geralmente reconhecida que, fora dos grandes centros comerciais, poderia ser apenas o governo”. Então Hayek chega ao problema do desequilíbrio de poder quando argumenta que “é evidente que, à medida que a cunhagem se espalhou, os governos em todos os lugares logo descobriram que o direito exclusivo de cunhagem era um instrumento de poder muito importante, bem como uma fonte atraente de ganho (…) pelo menos enquanto as pessoas não tivessem alternativa a não ser usar o dinheiro fornecido. Durante a Idade Média, entretanto, surgiu a superstição de que era o ato do governo que conferia valor ao dinheiro” (Hayek, 1990, pp. 29, 30).

Em 1976, Hayek previu a criação de dinheiro privado: “surge imediatamente a questão de saber se não seria igualmente desejável acabar por completo com o monopólio do governo de fornecer dinheiro e permitir que a empresa privada forneça ao público outros meios de troca pode preferir. ” (Hayek, 1990, p. 26).

A cadeia de blocos

A blockchain é um livro razão distribuído usado para armazenar transações com segurança em uma rede de nós participantes, transparente para todos os nós. As regras de consenso validam as transações antes de serem adicionadas aos blocos, os quais são protegidos por um servidor de timestamp distribuído que prova sua existência e reforça as anteriores (Nakamoto, 2008).

Uma transação é uma cadeia de assinaturas digitais2. As assinaturas digitais dependem de um par de chaves para cada proprietário. O proprietário transfere a moeda para o próximo, assinando digitalmente um hash da transação anterior e a chave pública do próximo proprietário. Novas transações são transmitidas para todos os nós e, em seguida, coletadas em blocos. Para evitar tentativas de gasto duplo, a transação mais precoce é a que conta, caso contrário, seria necessária uma autoridade central confiável (Nakamoto, 2008).

Blockchain e a segurança do proof-of-work

Com o Bitcoin, todos podem estar no controle de seu próprio dinheiro, não o terceiro de confiança. Para manter o controle, o usuário deve manter as moedas em sua ‘carteira’. A ‘carteira’ é uma referência ao par de chaves previamente introduzido, especificamente a chave privada, aquela que assina as transações e deve ser mantida em segredo. A chave privada é geralmente referida como ‘seed’3, um conjunto de palavras mnemônicas em que cada uma representa parte da chave. Se o usuário deixar suas moedas em uma plataforma de câmbio, uma corretora, ele pode ir à falência ou simplesmente desaparecer com o dinheiro do usuário (Narayanan, Bonneau, Felten, Miller, & Goldfeder, 2016).

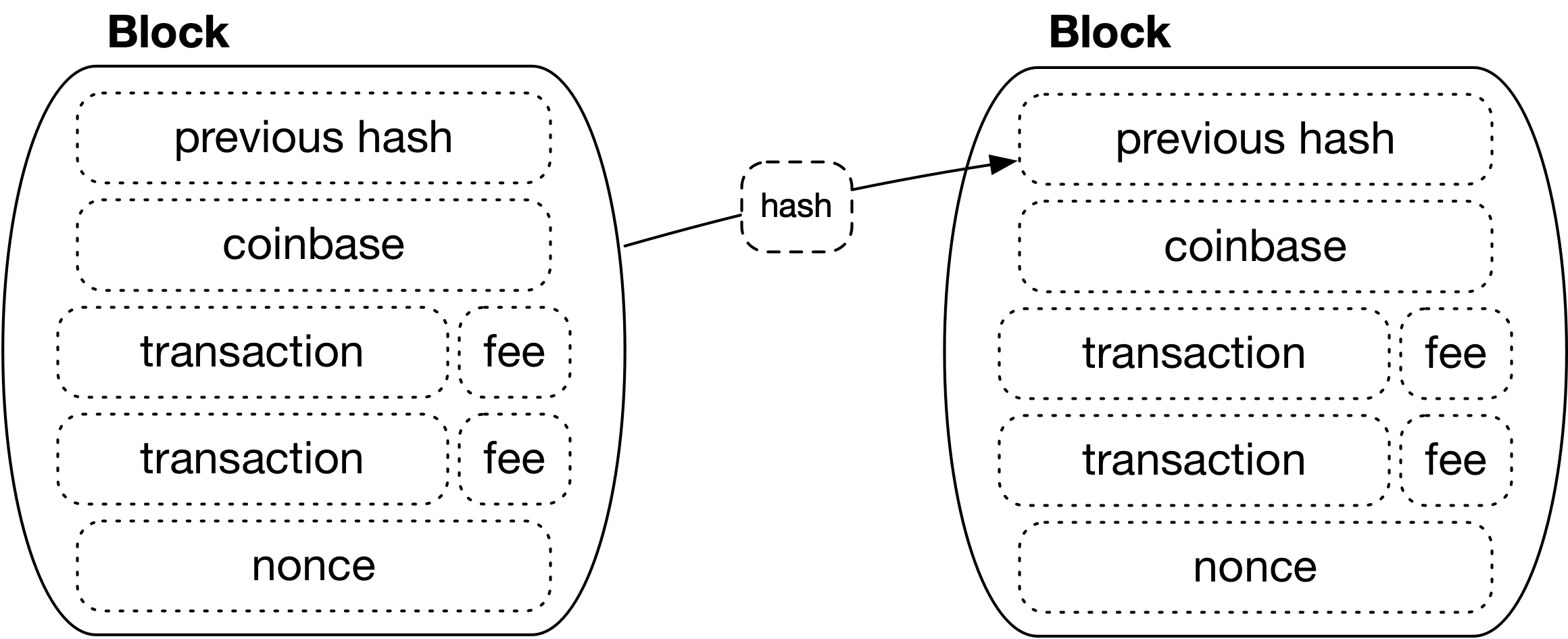

O Proof-of-Work mantém a segurança da blockchain criando um hash do bloco anterior e inserindo-o no próximo. Para um hash ser válido, ele deve ter um número de zeros binários à esquerda predeterminado pelo algoritmo. Se o hash for inválido, o mineiro aumenta o ‘nonce’, ‘número usado apenas uma vez’ e tenta novamente. Quanto mais zeros à esquerda o algoritmo exigir, mais difícil será. A Figura 1 mostra como os blocos são conectados criando uma blockchain.

Figura 1 – Blockchain baseada em Proof-of-Work

Fonte: elaboração própria

A mineração proof-of-work é essencialmente uma CPU-um-voto. A cadeia mais longa tem o maior esforço de proof-of-work investido nela, representando a decisão da maioria. Contanto que a maior parte do poder da CPU seja controlada por nós honestos, a cadeia honesta será a mais longa, ultrapassando as outras cadeias. Quanto mais longa a cadeia, mais seguros se tornam os blocos anteriores, pois seria necessário um trabalho exponencial para recriar a cadeia a partir do ponto em que o adversário deseja fazer uma mudança arbitrária, alcançar e superar a cadeia honesta.

Os mineradores podem reunir recursos e coopetir, cooperando em um grupo de mineradores e competindo com outros grupos para encontrar o hash que valida o bloco. Os incentivos são compartilhados no pool de acordo com a capacidade de processamento de cada minerador (Eyal, The Miner’s Dilemma, 2015).

O software de código aberto também contribui muito para a segurança, transparência, capacidade de auditoria, replicação de código e interoperabilidade.

Incentivos e inflação

As criptomoedas mineráveis criam dinheiro emitindo novas moedas. A primeira entrada no bloco é chamada de ‘coinbase’ e cria e envia as moedas para um endereço escolhido pelo mineiro. Essa recompensa é o incentivo ao trabalho na quadra, gastando energia no processamento e gastando as máquinas. Para compensar aumentos na potência do hardware e novos mineiros entrando na competição, a dificuldade é ajustada por uma média móvel visando um número médio de blocos por hora. As máquinas perdem sua utilidade mais rapidamente quando a dificuldade aumenta, levando a uma competição em termos de custos fixos (aluguel de espaço e custo das máquinas e equipamentos de refrigeração) e eficiência das máquinas (custo da eletricidade por bilhões de hashes por segundo e equipamentos de refrigeração).

Os incentivos também podem ser financiados com taxas de transação porque o usuário que assina a transação decide se o minerador receberá uma taxa pelo trabalho de processamento. Por outro lado, o mineiro inclui em seu bloco as transações com taxas mais elevadas porque deseja maximizar seu lucro. As taxas são importantes para selecionar quais transações serão exploradas e para reduzir o spam de transações.

A inflação em uma blockchain é limitada à criação de novas moedas e é um processo previsível gerenciado pelas regras de consenso da rede. O preço da moeda reflete a expectativa dos participantes sobre a utilidade da rede e a criação de novo dinheiro. Para Hayek, o padrão-ouro imperfeito “tinha três vantagens muito importantes: criava com efeito uma moeda internacional sem submeter a política monetária nacional às decisões de uma autoridade internacional; tornou a política monetária em grande medida automática e, portanto, previsível; e as mudanças na oferta de moeda básica que seu mecanismo assegurava estavam, em geral, na direção certa” (Hayek, 2009, p. 41). Portanto, o ouro não tinha problemas de governança, era previsível e sua produção era estimulada ou desestimulada de acordo com seu valor. Isso também é válido para criptomoedas mineráveis.

A origem do dinheiro é um problema há muito tempo. Em 1983, Margaret Thatcher fez um aviso que atingiu grande parte do problema. Ela disse: “Nunca esqueçamos esta verdade fundamental: o Estado não tem outra fonte de dinheiro além do dinheiro que as pessoas ganham para si mesmas. Se o Estado deseja gastar mais, pode fazê-lo apenas tomando emprestado suas economias ou tributando mais você” (Thatcher, 1983). Mas a Sra. Thatcher não mencionou que o governo também pode criar novo dinheiro do nada, o ‘Quantitative Easing’, porque controla a oferta de dinheiro (Bank of England, 2019). Friedman explicou a diferença em suas proposições-chave do monetarismo. Ele escreveu que “os gastos do governo podem ou não ser inflacionários. É evidente que será inflacionário se for financiado pela criação de moeda, ou seja, pela impressão de moeda ou pela criação de depósitos bancários”, e não o caso do empréstimo ou da tributação (Friedman & Goodhart, 2003, p. 86). Isso significa que a criação de nova moeda desvaloriza a moeda, e esta é a razão de ser uma das regras de consenso mais importantes e a base da mineração de Proof-of-Work (PoW) risco-recompensa.

Hayek também sinalizou o controle do suprimento de dinheiro quando escreveu que “um dinheiro deliberadamente controlado em suprimento por uma agência cujo interesse próprio o forçou a satisfazer os desejos dos usuários pode ser o melhor. Um dinheiro regulado para satisfazer as demandas dos interesses do grupo está fadado a ser o pior possível. (…) O monopólio governamental da emissão de dinheiro já era ruim enquanto predominava o dinheiro metálico. Mas se tornou uma calamidade implacável, pois o papel-moeda (ou outro dinheiro simbólico), que pode fornecer o melhor e o pior dinheiro, ficou sob controle político” (Hayek, 1990, p. 31).

Quando se trata de papel-moeda, a moeda fiduciária torna-se um monopólio técnico. A concorrência não fornecerá um limite efetivo porque o emissor privado deseja emitir mais moeda até que o valor de mercado da moeda adicional seja igual ao custo do papel onde é impresso. As tarefas do governo são, então, estabelecer um limite externo para a quantidade de dinheiro e evitar a falsificação (Friedman, 1960).

Mas há o problema de agênciamento, que aparece no argumento de Hayek: “Não há razão para duvidar que a empresa privada, se permitida, teria sido capaz de fornecer moedas tão boas e pelo menos tão confiáveis”. Mas, “uma vez que a função do governo na emissão de dinheiro não é mais meramente certificar o peso e a qualidade de uma determinada peça de metal, mas envolve uma determinação deliberada da quantidade de dinheiro a ser emitida, os governos tornaram-se totalmente inadequados para o tarefa e, pode-se dizer sem qualificações, incessantemente e em toda parte abusaram de sua confiança para defraudar o povo” (Hayek, 1990, pp. 25, 30).

Posto desta forma, para fornecer ‘moedas boas e confiáveis’ que satisfaçam os desejos de seus usuários, emitidas de forma previsível e de acordo com seu valor, a empresa privada precisa de uma boa governança, que venha com boas regras de consenso para a emissão de dinheiro e processamento de pagamentos, tópico que será conectado nas partes seguintes.

Notas de rodapé

1 Menger explica que “Valor de uso, portanto, é a importância que os bens adquirem para nós porque nos garantem diretamente a satisfação de necessidades que não seriam atendidas se não tivéssemos os bens sob nosso comando. O valor de troca é a importância que os bens adquirem para nós, porque sua posse garante o mesmo resultado indiretamente.” (Menger, 2007)

2 A brief notion of cryptography: https://stakey.club/en/a-brief-notion-of-cryptography/.

3 PGP word list: https://en.wikipedia.org/wiki/PGP_word_list.

Referências

Eyal, I. (2015, July 20). The Miner’s Dilemma. 2015 IEEE Symposium on Security and Privacy (pp. 89-103). San Jose, CA: IEEE. Retrieved from https://ieeexplore.ieee.org/abstract/document/7163020

Friedman, M. (1960). A Program for Monetary Stability. Fordham.

Friedman, M. (2002). Capitalism and Freedom. The University of Chicago Press.

Friedman, M., & Goodhart, C. A. (2003). Money, Inflation and the Constitutional Position of the Central Bank. Retrieved from Institute of Economic Affairs: https://iea.org.uk/publications/research/money-inflation-and-the-constitutional-position-of-central-bank

Hayek, F. A. (1990). Denationalisation of money: The argument refined (3rd ed.). The Institute of Economic Affairs. Retrieved from Ludwig von Mises Institute: https://mises.org/library/denationalisation-money-argument-refined

Hayek, F. A. (2009). A Commodity Reserve Currency. In F. A. Hayek, A Tiger by the Tail (pp. 41-43). The Institute of Economic Affairs and the Ludwig von Mises Institute. Retrieved from A Tiger by the Tail: https://iea.org.uk/publications/research/a-tiger-by-the-tail-the-keynesian-legacy-of-inflation

Menger, C. (2007). Principles of Economics (5th ed.). (J. Dingwall, & B. F. Hoselitz, Trans.) Vienna, Austria: Ludwig von Mises Institute. Retrieved from Ludwig von Mises Institute: https://mises.org/library/principles-economics

Menger, C. (2009, November 17). On the Origins of Money. Ludwig von Mises Institute. Retrieved from Ludwig von Mises Institute: https://mises.org/library/origins-money-0

Nakamoto, S. (2008, October 31). Bitcoin: A peer-to-peer electronic cash system. Retrieved from Nakamoto Institute: https://nakamotoinstitute.org/bitcoin/

Narayanan, A., Bonneau, J., Felten, E., Miller, A., & Goldfeder, S. (2016). Bitcoin and Cryptocurrency Technologies: A Comprehensive Introduction. Princeton, Oxford, USA, UK: Princeton University Press.